ブログを始めたのが2021年10月2日なので、今月でブログ継続が3年目に突入しました。

今回のブログ内容は、9月末のFIRE資産は9,741万円で先月よりマイナス11万円となり、FIRE資産の推移をブログに記載・考察します。

資産損益、アセットアロケーションとポートフォリオ

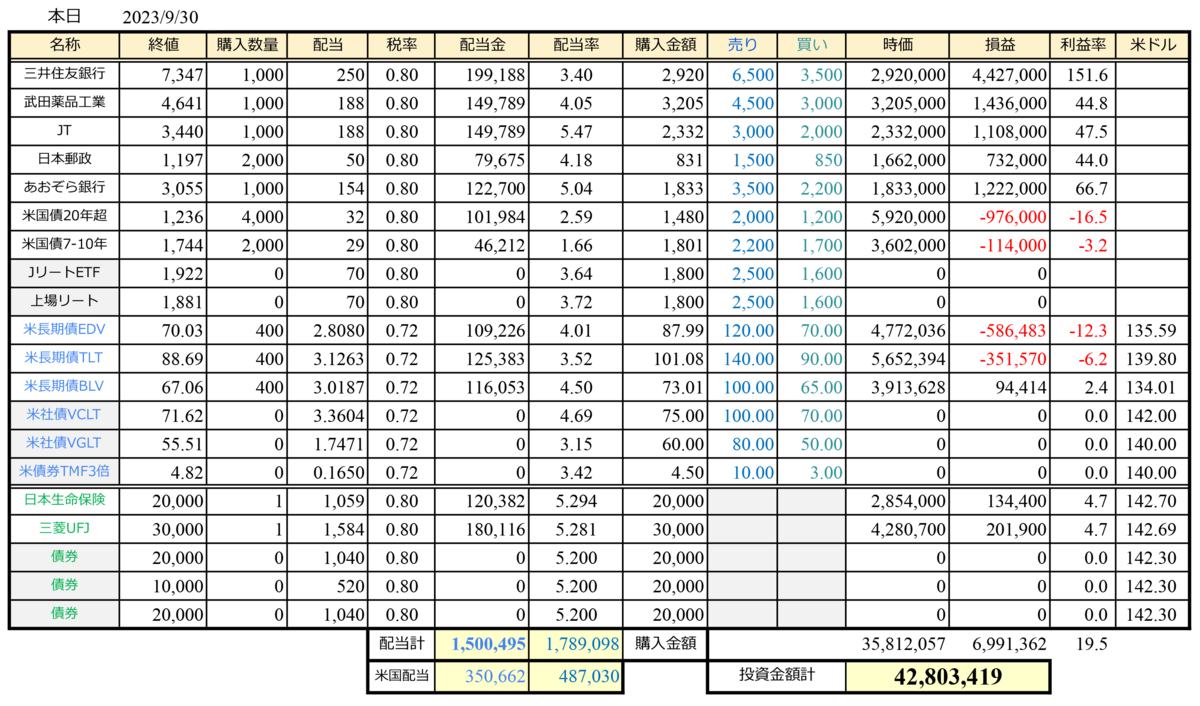

表-1と表-2に2023年9月30日(早朝6時)時点の株とETFの損益表と図‐2にアセットアロケーション分散比率、図‐3に株(国内・米国)やETFの投資比率グラフ(ポートフォリオ詳細)と図-4と図-5にFIRE資産推移を添付します。

表-1の損益表は、9月は日本株が一時200万円程上昇したが、月末の4社中間配当落ちで一気に約80万円下がりました。

米国債券ETFは9月中旬位までは円安で何とか下げがカバー出来ていたが、米国FOMCの利上げタカ派発言で米国債券ETFの下落は一気に大幅下落-126万円しました。

米国債券(ドル建て債券)は、米国利上げ(現在5.25~5.50%)が長引くと1~3年位は上昇しない可能性があり、ドル円の為替ヘッジ掛けている銘柄は3年以内に利益確定できないと、為替ヘッジのコスト(年5%)で大赤字・損切りする必要が出て来ます。

個人的な考えですが、近いうち米国はリセッションに入ると思っていたが、米国2年債と米国10年債の逆イールドが解消し、失業率が急上昇したタイミングで徐々に発生する期間が遅くなって来ており、当初の予想から約1~3年後になると考えます。

米国の景気はAIバブル(特にNASDAQ)でまだまだ堅調で、来年2024年11月の大統領選までは大幅な下げや景気後退は無いと考えています。

表-1.株/ETFの損益表(2023/9/30 米国取引後)

表-2.資産の損益表_全体(2023/9/30 5:37 米国取引後)

図-2.現在のアセットアロケーションを添付します。

①株式:日本株式2,560万円(前月+117万円)特に日本株の銀行株が好調、また、iDeCo投資は472万円(前月-5.8万円下落)でした。iDeCoは最近日本株が好調なので、iDeCo見直し内容は、全米株式50%分の資産を全て日本株式50%に変更し、毎月の積立4万円分を含め、今後は全世界株式50%と日本株式50%でiDeCo運用していく予定です。

②長期債券:債券ETF 1,959万円(前月-126万円)債券ETFは大幅に下がりました。

③中期債券:生債券は 747万円(前月+19.5万円)で購入時は142円台で現在は円安149円台だったので、生債券は元本保証により為替差益のみです。

④ゴールド:購入していません。

⑤商品・不動産:購入していません。

⑥現金・預金:現金4,227万円(前月-15.0万円)収入は配当金と分配金が少しあり、支出は家計と家計外の出費のみでした。

2023年9月末時点の現金比率は、先月の約43.6%から大きな変更は無く、株価・債券下落と円安で約43.5%となりました。

現在の円建て資産は7,631万円とドル建て資産は2,109万円で、比率は78.3:21.7となり、円安の為替対策とインフレ率2%対策で円ドルの目標比率は、円建て資産50%:ドル建て資産50%にしたいと考えています。

図-2.アセットアロケーション分散比率

図-3は株式と債券ETFと生債券と現金・預金のポートフォリオ分散投資で、個別株式や米国ETFは2.5%~7.5%で12銘柄、現金(銀行・証券会社の余力)は楽天銀行と松井証券余力と住信SBI銀行となりました。

9月は株・債券の購入で変更はありませんでした。日本の銀行株は、日銀の実質的な利上げ(イールドカーブ・コントロール0.5%→1%)となり、金利が上がると銀行が儲かることから株価は大幅上昇で好調でした。但し、9月末に中間配当落ちがあったので、約80万円程下げました。

国内の米国債券ETF・為替ヘッジ有の米国債ETF(長期)2621と米国債ETF(中期)1482は、1~2年後(2025年前半)までは様子を見ており、もし米国のリセッションが無くなれば、為替ヘッジコスト面(年間約5%)から3年以内に損切りが必要になるかも知れません。保有期間が長くなると大幅な赤字になる。

FIRE資産運用‣株/ETF損益 2023年9月30日米国終値

図-4と図-5は2021年9月の早期退職から現在までの資産推移となります。先月8月と9月は差-11万円なので、差が小さく誤差範囲でした。

一時的に日本株式の上昇で総資産9,900万円以上なっていたが、月末に日本株と米国債券ETFが大幅に下がってしまった。

一番下の赤色(濃いオレンジ色)の「住信SBI銀行」グラフは、2023年6月までは会社員の頃のメインバンク(給与振込)で「千葉銀行」の残高金額となり、SBI証券の新規取引(生債券購入)のため2023年7月から新口座開設で「住信SBI銀行」となりました。

図-4.FIRE資産の推移(早期退職の2021年9月から2023年9月)

図-5は2021年9月の早期退職から現在までの資産推移となり、大きな上昇は4回ありました。

①1回目の2021年9月(約1,000万円)は、55歳早期退職優遇制度(基本給の約24カ月分)を使いました。

②2回目の2021年10月(約1,876万円)は、高卒から在籍36年分の退職金(税金90万円)でした。

③3回目の2021年11月~3月(約246万円)は、楽器の売却益でした。

④4回目の2022年8月(約800万円)は、10年落ち中古マンションを約850万円(一括払い)で購入し、約17年住んだ後の中古マンション売却益でした。

株式投資比率は、早期退職直後:2021年9月は投資7割から投資3割まで米国のリセッション懸念で落とし、現在は株式投資から債券投資にシフトし約6割まで投資を増やしており、年間の株式配当金と債券ETFの分配金で約100万円~約150万円あるため生活費をほぼ捻出できている。

早期退職前に購入していた「高配当の日本株式」が上がっており、昨年2022年に約800万円の利益確定をし、現在は株式上昇により含み益の残り約800万円となっている。

図-5.FIRE資産金額の推移

いつも最後まで見てくれてありがとうございます。